La prescrizione dell’accertamento fiscale e della riscossione: i termini per gli avvisi e per la cartella di pagamento. Come funziona la prescrizione e la decadenza. Così ci si libera dall’obbligo di pagamento delle imposte.

Come liberarsi dalle tasse? Ovviamente pagando. Ma chi non può farlo, ha ugualmente più di una possibilità per farla franca. Certo, detta così, sembrerebbe una frase da “azzeccagarbugli” e invece è la stessa legge a individuare i casi in cui non si deve pagare. Non stiamo parlando quindi di elusione o, peggio, di frode ma dell’esercizio di un vero e proprio diritto. Ci riferiamo, in particolare, alla prescrizione delle tasse: quando lo Stato si “dimentica” di riscuoterle, per propria inefficienza o per qualsiasi altra ragione, e decorre un termine prestabilito dalla normativa (e che a breve indicheremo), il contribuente è definitivamente salvo. Né è necessario avviare una particolare procedura per far valere la prescrizione: si tratta infatti di un effetto automatico che si attua al semplice decorso del tempo. Potrebbe essere necessario un giudice e una causa apposita per accertare se davvero c’è stata prescrizione o meno, ma la sentenza non farà altro che accertare qualcosa che si è già compiuta, indipendentemente dalla volontà delle parti. Come quasi tutti i diritti, anche quello alla riscossione delle imposte cade in prescrizione. Lo Stato cioè ha un termine limitato per chiedere il pagamento dei tributi e se non lo fa non può che prendersela con sé stesso. Tale termine non è sempre uguale. Ecco perché è necessario chiarire, in modo semplice e schematico, quando le tasse vanno in prescrizione, così da avere sempre sotto controllo la possibilità di presentare ricorso contro richieste indebite azionate dall’erario, richieste che possono giungere con un avviso di accertamento o con una cartella esattoriale.

Indice

- 1 Cos’è la prescrizione delle tasse

- 2 Differenza tra prescrizione e decadenza

- 3 Quali sono i termini di prescrizione delle tasse?

- 4 Prescrizione rimborsi di imposte

- 5 Prescrizione degli interessi

- 6 Cosa sono gli atti interruttori della prescrizione?

- 7 La prescrizione della cartella di pagamento

Cos’è la prescrizione delle tasse

La prescrizione delle tasse può intervenire in due fasi diverse: quella dell’accertamento e quella della riscossione. In particolare:

- la prescrizione dell’accertamento fiscale fa sì che se l’amministrazione finanziaria (ad esempio l’Agenzia delle Entrate o, per i tributi locali, il Comune e la Regione) non richiede il pagamento dell’imposta entro un determinato periodo, non può più farlo. Il termine di prescrizione inizia a decorrere da quando la tassa doveva essere pagata dal contribuente che, invece, è rimasto moroso;

- la prescrizione della riscossione esattoriale invece si compie in un momento successivo ossia quando, pur accertato nei termini il mancato pagamento del tributo da parte del contribuente e contestatogli regolarmente, l’Agente della riscossione poi non ha provveduto nei termini al recupero coattivo (con la notifica della cartella o con l’avvio del pignoramento).

Con una importantissima sentenza di fine 2016 [1], ponendo fine a una lunga diatriba giurisprudenziale, le Sezioni Unite della Cassazione hanno detto che i termini di prescrizione sono gli stessi sia in sede di accertamento che in sede di riscossione. In altre parole, tanto per fare un esempio, se la prescrizione all’accertamento del bollo auto si prescrive in tre anni, anche la cartella esattoriale con la richiesta di tale tributo ha la medesima prescrizione. Se l’imposta sulla casa si prescrive in cinque anni, anche la corrispondente cartella cade in prescrizione dopo un quinquennio.

Se il contribuente non impugna la cartella nei 60 giorni previsti dalla legge e quindi fa diventare definitiva la pretesa esattoriale, il termine di prescrizione resta sempre lo stesso di quello dell’accertamento.

In un solo caso il termine di prescrizione può variare: quando cioè il contribuente fa opposizione contro la richiesta di pagamento dell’imposta e perde la causa. In tal caso, infatti, cambia la fonte dell’obbligo di pagamento: non più la cartella ma la sentenza. Ebbene, per tutte le sentenze (tributarie o meno) il termine di prescrizione è sempre di 10 anni. Quindi, ad esempio, la richiesta di pagamento del bollo auto impugnata davanti alla Commissione Tributaria, si prescrive in 10 anni se il contribuente perde il ricorso.

Differenza tra prescrizione e decadenza

Attenzione a non confondere la prescrizione con la decadenza. La decadenza è il termine entro cui determinate attività dell’amministrazione finanziaria devono necessariamente intervenire. A differenza della prescrizione essa non può essere interrotta con un sollecito di pagamento: se l’attività non viene posta in essere, il tributo non può più essere riscosso. L’esempio tipico è il termine entro cui deve essere notificata la cartella esattoriale dalla data di iscrizione a ruolo del tributo. Di tanto abbiamo già parlato nell’articolo Cartella di pagamento: termini di prescrizione a cui si rinvia.

Se la tardività dell’accertamento causa la nullità dell’atto, gli atti successivi (esempio preavviso di fermo di beni mobili registrati), se sono notificati prima del decorso del termine prescrizionale, ne comportano invece l’interruzione, ed esso ricomincia a decorrere.

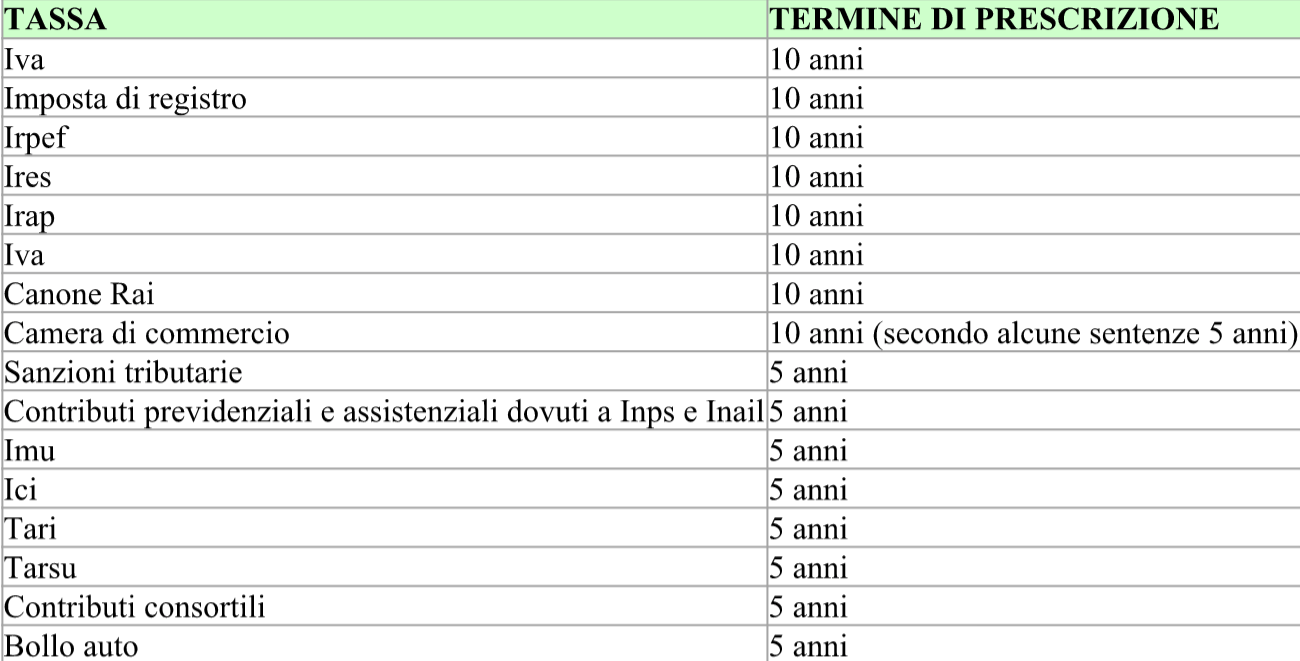

Quali sono i termini di prescrizione delle tasse?

Come abbiamo detto, i termini di prescrizione non sono uguali per tutte le tasse ma variano.

Ad esempio le imposte sui redditi come Irpef e Ires, nonché l’Iva e l’Irpa cadono in prescrizione dopo 10 anni [2].

Invece le sanzioni amministrative, che di solito sono collegate al mancato o tardivo pagamento delle tasse, la prescrizione è sempre di cinque anni [3].

Ad esempio, ipotizziamo un accertamento Iva sull’anno 2012, che va notificato entro il 31.12.2017.

L’atto viene notificato il 22.12.2017, quindi la decadenza è rispettata.

Se non ci sono atti interruttivi, la prescrizione per le imposte spira il 20.2.2028 e per le sanzioni il 20.2.2023.

Per gli altri tributi, bisogna andare a verificare le singole leggi che ne hanno disciplinato la nascita se le stesse fanno riferimento a termini di prescrizione e/o di decadenza differenti.

Ad esempio, per quanto riguarda l’imposta di registro, per gli accertamenti e gli avvisi di liquidazione vigono termini di decadenza mentre la riscossione si prescrive in dieci anni. Lo stesso vale per l’imposta sulle successioni [4].

Per il bollo auto, la prescrizione è di tre anni che iniziano a decorrere dal 1° gennaio dell’anno successivo a quello in cui il bollo è scaduto [5]. Ad esempio, il bollo da pagare nel 2017 si prescrive il 31 dicembre 2020.

Tutti i tributi locali, come Imu, Ici, Tasi, Tari, ecc. si prescrivono in cinque anni. In cinque anni si prescrivono anche i contributi consortili [6].

Sempre in cinque anni si prescrivono i crediti previdenziali di Inps e Inail.

Se un’intimazione di pagamento riguarda tasse tra loro differenti, oltre che sanzioni, la prescrizione opera in modo diverso a seconda della singola imposta; per cui potrebbe avvenire che, dopo alcuni anni, solo alcune di tali sono possono risultare prescritte mentre altre ancora non lo sono (si pensi a un’intimazione di pagamento per Imu e Irpef).

La prescrizione decorre dalla data in cui il diritto può essere fatto valere, dunque dal giorno successivo a quello in cui il tributo o la sanzione avrebbe dovuto essere pagato.

Il versamento del debito prescritto eseguito in via spontanea, dunque non a seguito di ruolo per evitare gli atti esecutivi e cautelari, non può essere chiesto a rimborso.

Prescrizione rimborsi di imposte

Il contribuente, a livello generale, deve presentare domanda di rimborso entro i termini di decadenza indicati dalla singola legge; ma poi, nel momento in cui spirano novanta giorni da tale domanda senza che l’ente impositore abbia risposto, si forma il silenzio-rifiuto, e il ricorso andrà presentato entro la prescrizione di 10 anni o entro il diverso termine prescrizionale applicabile (se si tratta di tributi locali, la controparte potrebbe sostenere l’applicabilità della prescrizione dei cinque anni).

Tale termine, essendo prescrizionale, può essere interrotto.

Prescrizione degli interessi

In generale sugli interessi fiscali, una prima opinione ritiene operante la prescrizione di cinque anni a prescindere da quale sia il termine di prescrizione dell’imposta (quindi, ad esempio, per il mancato pagamento dell’Iva che si prescrive in 10 anni, gli interessi si prescrivono invece in cinque) [7]. C’è però anche un precedente della Cassazione secondo cui la prescrizione degli interessi delle tasse è di 10 anni [8].

Cosa sono gli atti interruttori della prescrizione?

Il termine di prescrizione è interrotto da ogni atto che valga a costituire in mora il debitore: per effetto dell’interruzione, il periodo di prescrizione inizia a decorrere nuovamente da capo, a partire dal giorno successivo all’atto interruttivo.

Ad esempio la notifica della cartella di pagamento o dell’accertamento esecutivo ove si intima il pagamento degli importi sono atti interruttori.

Ad esempio: un contribuente riceve un atto di accertamento imposte sui redditi, che non impugna.

Tre anni dopo, viene notificata la comunicazione di ipoteca, con la quale si intima il pagamento degli importi dovuti. Detta comunicazione, avendo anche la funzione di messa in mora e non solo di preavviso di ipoteca, interrompe la prescrizione; pertanto, da quando è notificata, decorrono di nuovo 10 anni per le imposte e 5 anni per le sanzioni, termini che potranno nuovamente essere interrotti.

Anche il comportamento del contribuente può interrompere la prescrizione. Essa, in primo luogo, è interrotta dal ricorso in Commissione tributaria sino al momento in cui la sentenza diventa definitiva. Invece la richiesta di documentazione giustificativa del rimborso non interrompe la prescrizione.

Secondo la Cassazione [9], il pagamento parziale eseguiti in occasione della cartella esattoriale non interrompe la prescrizione.

Sempre secondo la Cassazione [10], la richiesta di dilazione del debito (o meglio detta rateazione) prima del ruolo non interrompe la prescrizione.

La prescrizione della cartella di pagamento

I termini di prescrizione delle tasse che abbiamo appena elencato valgono anche per le cartelle di pagamento dell’Agente della riscossione. Questo perché, come abbiamo precisato in apertura, la prescrizione resta sempre la stessa sia in sede di accertamento che di riscossione. Pertanto, se uncontribuente riceve una cartella esattoriale per bollo auto e dopo quattro anni l’Esattore non procede ad avviare alcun procedimento, la cartella è caduta in prescrizione e il debitore è definitivamente libero.

note

[1] Cass. S.U. sent. n. 23397/2016.

[2] Art. 2946 cod. civ.

[3] Art. 20 co. 3 del DLgs. 472/97

[4] Art. 41 del DLgs. 346/90

[5] Art. 5 del DL 953/82.

[6] Cass. 10.12.2014 n. 26013; Cass. 22.6.2017 n. 15580.

[7] Ctp Milano sent. n. 7362/41/16; Cass. sent. n. 17020/2014; n. 12715/2016; n. 5954/2007.

[8] Cass. sent. n. 18432/2005.

[9] Cass. 3.1.2018 n. 18, Cass. 27.3.2017 n. 7820.

[10] Cass. 29.12.2015 n. 26013, Cass. 26.4.2017 n. 10327.